Il est vrai que d’aucuns cherchent à relativiser les conséquences de la croissance de l’endettement public. Citons ainsi quelques observations glanées ici ou là. Tout d’abord, l’Etat n’aurait pas de « contrainte de solvabilité » en raison d’un horizon temporel illimité (dixit Jean-Paul Fitoussi). De même, le recours à la dette confèrerait du pouvoir d’achat et sa charge ne modifierait pas le revenu des Français. Et elle ne conduirait pas nos enfants à devoir se « serrer la ceinture » pour rembourser puisqu’ils bénéficieraient de l’épargne et des investissements accumulés.

Toutes ces remarques ont un fond de vérité, mais elles trouvent très vite leurs limites. Ainsi, s’il est exact que l’Etat peut emprunter sur horizon illimité, en raison de la pérennité qu’on lui prête, encore faut il que ses charges d’emprunt apparaissent compatibles avec ses moyens. Or, une dette croissante signifie une charge d’intérêt croissante et il est trivial de rappeler que « les arbres ne montent pas jusqu’au ciel ». Il arrivera un moment où les investisseurs douteront de la capacité de l’Etat à honorer ses échéances. Ils exigeront une prime de risque accrue. L’emprunt coûtera alors de plus en plus cher, voire deviendra impossible. D’autant que les ressources d’impôt dont disposent l’Etat ne sont pas extensibles à l’infini. Il suffit de s’interroger sur le niveau de pression fiscale qu’accepteront les contribuables. Croit on honnêtement pouvoir imposer des taux jugés confiscatoires sans conséquence sur la création de richesses ? Accessoirement, si cette assertion était durablement juste, il n’y aurait qu’à supprimer toute fiscalité (et la Direction Générale des Impôts), remplacée alors par le recours à la dette …

Concernant le deuxième argument, la relation entre la dette et le pouvoir d’achat fait partie des piliers de base de l’analyse keynésienne : ce qu’un ménage et une entreprise ne paient pas en impôts peut être utilisé en consommation ou en investissement, alimentant ainsi la demande. A une condition ! Que les acteurs économiques n’attendent pas de hausse probable des impôts ! Lorsque « les finances sont clairement sur une trajectoire insoutenable », les ménages freinent leur consommation. Cette expression est tirée d’une étude de la Direction de la Prévision du Ministère des Finances (en 2004) qui, analysant la faiblesse de la consommation de la zone euro depuis 2001, montrait une forte similitude entre l’évolution du taux d’épargne et celle du déficit structurel. C’est l’effet ricardien, du nom de l’économiste anglais des XVIIIe et XIXeme siècle qui le premier l’avait annoncé : les ménages anticipent par leur épargne l’impôt à venir. Ce que Patrick Artus, directeur des études et de la recherche chez IXIS, confirme par une étude économétrique portant sur 18 pays au cours de la période 1980 – 2004 : l’effet ricardien se manifeste lorsque la dette publique et les variations de déficit public sont élevées ! Dans ce cas, le déficit public financé par emprunt n’est plus un stimulant pour l’économie.

De même, il est très inexact d’affirmer que la dette ne modifie pas le revenu des Français. Certes, il est plaisant de penser que les impôts servant à régler les intérêts sont reversés aux mêmes citoyens qui ont souscrits les titres (au demeurant, quid de l’effet redistributif attribué à l’impôt ?). Mais voilà ! La dette d’Etat est souscrite à hauteur de 60% par l’étranger. L’analyse ne tient donc pas. C’est heureux d’ailleurs, car le risque à terme serait que la dette publique empiète sur le financement des investissements des entreprises. Il n’en demeure pas moins que la dette appauvrit les Français, dès lors qu’elle ne finance pas des investissements.

Cette même raison fait justice du quatrième argument. Nos enfants n’hériteront pas des titres représentatifs de la dette publique, puisque nous ne les détenons pas (ou si peu). Pas plus qu’ils ne bénéficieront des investissements accumulées.

Car c’est bien là le noeud du problème : le déficit public, dans un pays comme la France qui figure parmi ceux avec les plus forts prélèvements obligatoires, est la traduction financière de dysfonctionnements majeurs du secteur public, dont le recours à la dette a permis d’éluder la solution. Faute d’avoir organisé une correcte gestion des personnels, notamment par la mobilité entre corps selon les besoins, faute de savoir supprimer les structures inutiles, faute de confier à la régulation marchande les activités non régaliennes et faute d’avoir aligné les retraites du public (tant en cotisation qu’en calcul des droits) sur celles du régime général, le fonctionnement de l’Etat – et de la sphère publique en général – génère des surcoûts qui non seulement ne sont en rien créateur de richesses mais vont devenir un facteur pénalisant le pouvoir d’achat de la population ou certains choix collectifs (comme la santé). N’oublions pas qu’aujourd’hui le calcul de la dette publique ne prend pas en compte les engagements de retraites : ce seront à terme 6 à 10 points (public et privé) de prélèvements obligatoires en plus, sans aucune contrepartie. Il ne faut surtout pas penser qu’il n’y aura pas d’impact sur le pouvoir d’achat des ménages et sur l’emploi si certains croient voir la solution « en faisant payer les patrons », politique dont a jadis mesuré l’efficacité ! Bref, l’accumulation des déficits est la contrepartie financière de l’absence de régulation de la sphère publique, absence entretenue par le mythe qui voudrait que l’Etat soit spontanément, naturellement, au « service du public ». Soulignons que l’application de principes qui fondent la démocratie comme la séparation des pouvoirs est un mécanisme de régulation.

Ainsi, ceux pour qui la dette est un débat mineur négligent son caractère cumulatif et auto-entretenu. Leur argumentation est acceptable dans un contexte de déficits occasionnels. Elle devient totalement inexacte face à leur permanence. Simplement parce que la solvabilité de l’Etat ne peut s’accommoder d’une accumulation infinie d’une dette finançant du vide !

Il ne servirait à rien d’accroître la pression fiscale – déjà une des plus élevées d’Europe -, si, d’abord, la performance des dépenses publiques n’est pas améliorée. Rappelons un constat du rapport publié en 2005 par la Commission « famille, vulnérabilité, pauvreté » présidée par Martin Hirsch, sur l’inefficacité des dépenses sociales dans la lutte contre la pauvreté. L’Etat ressemble à un véhicule à l’embrayage usé : appuyer sur l’accélérateur fait consommer plus de carburant, sans toutefois aller plus vite.

Bref, les propos du Premier Ministre étaient ils exagérés ? Peut être. Mais ils ont eu l’avantage de placer le débat sur la nécessité de mettre les dépenses publiques au service de l’intérêt général. Car rien ne serait plus dangereux que de croire en la possibilité de s’endetter indéfiniment en ne changeant rien.

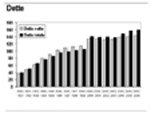

PS : Dans un billet du 28 décembre 2006, j’estimais que la dette publique globale s’élèverait au 31 décembre à 1200 milliards, dont 920 pour le seul Etat. Ces chiffres ont été atteints et dépassés au cours du 1er semestre 2007 voire du 1er trimestre. Je n’avais donc que quelques semaines d’avance, mais je ne crois pas qu’il y ait matière à s’en féliciter

@ A.B. GALIANI : à votre aimable réponse du 3 octobre je peux ajouter , à lattention de ceux que ça intéresse , que Jean-Paul BELBEZE,chef économiste du Crédit Agricole , dit exactement la meme chose que vous : " cet argent qui nous fait confiance vient pour 61 % de non Français…." ( cf Le Figaro Magazine du 29 septembre )

concernant la mise en relation de l’endettement public avec l’éparne des ménages français, avec la faculté contributive de l’économie française, il me semble que c’est naturel dans une logique d’évaluation de la capacité de remboursement, analogue au banquier qui regarde revenus actif, dettes à rembourser avant d’accorder un crédit…

et peut-être aussi dans une logique keynésienne…on entend ici ou là que les français ne s’endettent pas assez, on ajoute des avantages fiscaux pour les intérêts du crédit: une année à la consommation, une année au logement, pour les aider à emprunter…

hypothèse hardie: le budget public ne se substituerait-il pas à des ménages par trop frileux dans une économie basée sur le crédit?